鉻礦對于國內貿易不斷流失和供應量的下降,價格在受期貨價格支撐港口庫存持續低位影響,價格一路高歌。 2017鉻礦行業分析 看2016年鉻礦市場,看靈核網市場研究院的分析。

2017鉻礦行業分析 回顧2016年鉻礦市場

由于2016年鉻礦現貨貿易商操作量的不斷下降,導致港口鉻礦庫存持續低位。鉻礦在供應緊張情況下,無論是主流鉻礦還是非主流鉻礦價格都在南非鉻礦價格大幅度上漲支撐下,出現爆發式反彈,上漲幅度緊追南非鉻礦。

不過正是因為鉻礦業界人士在經歷了2015年下半年的“斷崖式下跌”之后,面對2016 年初的小幅度上漲至最后的爆發式反彈,大部分貿易商并不敢貿然追高。期貨采購小心謹慎,多以背靠背模式操作。鉻礦貿易商逐漸被隔絕在現貨操作之外,導致大部分貿易商錯失“暴富”良機。

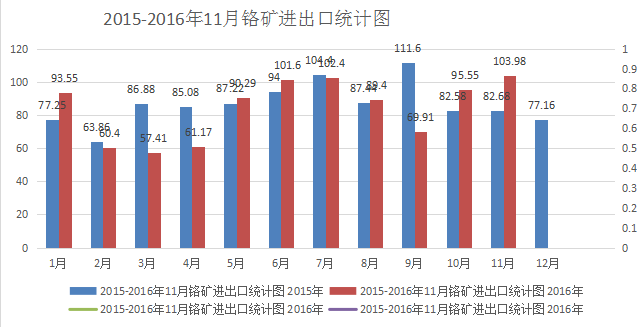

鉻礦進口量

截止11月,鉻礦進口總量已經達到925.66萬噸,同比增加下降36.78萬噸(15年1-11月為962.44萬噸)。網站預計16年全年鉻礦進口量在1030-1040萬噸,相較于15年(1040.18萬噸)鉻礦進口量略有下降。主要原因歸功于:國內工廠和貿易商經歷去年下半年到今年一季度鉻礦價格“斷崖式”下跌,并不敢大量儲備期貨庫存。加之二季度開始,鉻礦期貨價格爆發式反彈,價格直線上漲。導致不大部分貿易商暫停期貨操作,期貨主要以大型鉻鐵工廠和部分工貿一體鉻鐵工廠自主進口為主。

整個2016年鉻礦進口仍然以南非系為主,1-11月南非系鉻礦進口量為681.53萬噸,占總進口量73.63%。其次為土耳其71.19萬噸,占總量7.69%,然后為44.88萬噸,占總量4.85%。2016年二季度開始鉻礦期貨、現貨開始瘋狂暴漲,并且鉻礦價格上調幅度過大,上調速度過快。鉻鐵工廠生產成本過高,風險過大影響,鉻鐵生產不斷調整其生產配比,主要以南非系鉻礦為主,主流鉻礦使用比較逐漸下降。

由于2016年鉻礦市場變化過快,價格漲跌幅度過大,導致2016年鉻系市場兩極分化更為嚴重,鉻礦進口主要以鉻鐵工廠自主進口(或者開證公司)為主,真正作為鉻礦貿易商操作的企業已經屈指可數,港口貿易鉻礦量寥寥無幾。

就進口企業來看,16年1-11月鉻礦前十進口企業為:1、河北物流集團金屬材料有限公司(174.9萬噸;2、中國礦產有限責任公司(155.2萬噸);3、熠暉集團有限公司(136.23萬噸);4、太原鋼鐵(集團)國際經濟貿易有限公司(95.71萬噸);5、新鋼聯冶金有限公司(90.76萬噸);6、中藝遠東進出口有限公司(79.02萬噸); 7、寶鋼資源控股(上海)有限公司(60.25萬噸);8、寧夏天元錳業有限公司(56.74萬噸);9、河南省西保冶材集團有限公司(47.84萬噸);10、安徽省技術進出口股份有限公司(38.17萬噸)。

鉻礦現貨庫存

相較于2015年鉻礦現貨庫存在150-200萬噸,2016年鉻礦現貨庫存一直處于低位。由2016年初最高的160萬噸逐漸下降至最低時候的 88.5萬噸,并且下半年長期在100萬噸徘徊。導致2016年鉻礦現貨庫存持續低迷的主要原因在于:

一、大部分鉻礦現貨貿易商流失,鉻礦操作量隨之減少。

二、期貨價格持續拉高,后市風險太大,貿易商不敢貿然大量操作。

三、工廠直接與供應商對接,維持穩定的使用量及進口量,港口庫存量難以建立。

隨著西北鉻鐵工廠的逐漸減少,四川、湖南、貴州等地區工廠鉻礦采購轉換至南方港口,連云港現貨庫存老大低位蕩然無存,整個 2016 年港口鉻礦庫存最大港口主要為天津港。2016年天津港鉻礦庫存主要在40-50萬噸徘徊。而導致天津港鉻礦庫存躍居首位與鉻鐵工廠的生產成本和國內鉻鐵工廠的分布情況息息相關。一方面,天津港無論是堆存費用還是鉻礦拉回工廠運輸費用相較于其他港口較低,另一方面目前內蒙為國內最大鉻鐵生產基地,大型合金工廠自主進貨大量進天津港,致使天津港鉻礦吞吐量增加。

同時,隨著各鉻鐵工廠對生產成本的不斷控制和資金成本的壓縮,大部分工廠選擇在就近港口采購鉻礦,因此造就了重慶港、太倉港、欽州港、防城港幾大港口的興起。導致南方鉻礦現貨港口越來越多,港口庫存越來越不分散。

5.鉻礦消耗量

2016年鉻礦高消耗量主要集中在北方地區,這也是天津港能成為中國最大港口的主要原因之一。內蒙、山西地區,高鉻開工率一直處于高位,即使太鋼3、4月高鉻招標價格4680元/50基噸也并未澆滅北方合金工廠的生產積極性,依舊維持穩定的產能釋放率。山西地區在僅存的幾大高鉻生產企業中,一直有4-5家維持正常開爐,因此15年山西地區高鉻開工率反而一直較為穩定。

值得一提的是貴州地區憑借電價優勢和低價期貨采購較多,整個2016年貴州地區高碳鉻鐵開工及產能釋放一直較為穩定,平均開工率在60%左右。四川地區因枯水期和運輸不占優勢,2016年開工率一直在36%上下徘徊。

據網站詳細統計,2016年高碳鉻鐵產量為423.12萬噸,較2016年373.28萬噸增加49.84萬噸。1-12月全國高碳鉻鐵鉻礦總消耗量為955.69萬噸,較2015年903.62萬噸增加52.07萬噸。2016年1-12月全國低微碳鉻鐵消耗總量為71.1萬噸。加上鑄造、化工、耐火鉻礦消耗每月7萬噸左右,2016年1-12月全國鉻礦消耗總量約1110.79萬噸。

二.2016年鉻礦市場展望

就目前鉻礦市場而言,在國內鉻鐵工廠開工率持續增大和港口鉻礦現貨庫存持續低迷支撐下,不排除2017年鉻礦價格仍有繼續小范圍上漲可能。但因目前鉻礦價格已經居于歷史高位,鉻礦采購商繼續追高風險太大,業界大部分人士操作回歸理性觀望。2017年初鉻礦價格波動范圍不會太大,除非是鉻鐵價格再次出現爆發式上漲或者是國外鉻礦產量再次嚴重萎縮,否則鉻礦價格很難有2016年四季度般直線上漲可能。

并且如若2017年,國外前期停產礦山陸續恢復生產,國外鉻礦進口量逐漸增大。國內大部分鉻礦貿易商陸續回歸貿易市場,港口鉻礦庫存被重新建立。在國內鉻鐵工廠開工持續穩定情況下,2017年鉻礦價格應該維持平穩運行。

不過倘若鉻礦期貨價格繼續攀高,國內不銹鋼廠因高碳鉻鐵供需問題,再次打壓鉻鐵價格。鉻鐵工廠一面方要承受鉻礦成本高企,一面要面對利潤空間不斷受擠壓。當鉻鐵工廠受成本嚴重倒掛開始出現大面積停產、減產、轉產,鉻礦價格或將再次出現走跌趨勢。不過由于目前國外鉻礦供應商資金實力雄厚,無需急于出貨套現,因此即使鉻礦價格有走跌之勢,也很難出現2016年一季度時低價。

總而言之,2017年鉻礦因價格高,需要支付的資金成本和操作風險較大,因此貿易操作難度并不比2016年低。倘若市場無巨大變動,2017年鉻礦市場穩定性較2016年強。不過如果2017年鉻礦期貨供應繼續被人為控制,國外大型供應商繼續“抱團”在不銹鋼廠難以取得主動權情況下,鉻鐵價格或將繼續受鉻礦期貨價格波動。

陜煤集團榆林化學二期項目取

陜煤集團榆林化學二期項目取 國家電投集團印發水、火、風

國家電投集團印發水、火、風版權聲明